La amortización o pago del préstamo

Qué es la amortización

La cuota de amortización se compone de dos elementos:

- Una parte destinada a la reintegración del capital prestado (amortización)

- Otra parte destinada al pago de intereses

La proporción de la cuota que se destine a amortización de capital y pago de intereses variará dependiendo del sistema de amortización escogido.

Habrá que tener en cuenta que, dado que el pago de intereses se calcula sobre el capital pendiente de amortizar en cada momento, cuanto más se retrase la reintegración del capital –ya sea por plazo o por la forma en la que se estructure la amortización- mayor será el pago de intereses global.

Sistemas de amortización

¿Qué sistema escoger?

Así pues, en función de cómo se estructure el pago, la cuota de amortización podrá permanecer constante o por el contrario ser ascendente (pagando menos al principio y más al final) o descendente (asumiendo mayores cuotas en el momento inicial) en el tiempo. Cada sistema podrá ser más o menos ventajoso dependiendo de las necesidades consumidor, que deberá valorar tres cuestiones fundamentales:

- Cómo evolucionará la cuota en función del sistema de amortización escogido.

- Si esta evolución se adapta a sus necesidades presentes y futuras.

- Que aquellos sistemas que retrasen la amortización del capital tendrán un coste financiero más significativo.

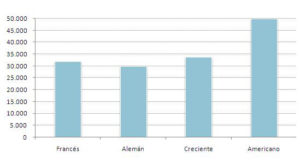

Tabla 3.2. Intereses acumulados según tipo de amortización sobre la misma base de capital, plazo y tipo.

Es muy frecuente que el consumidor pueda estar interesado en reembolsar o devolver el préstamo antes de la fecha de vencimiento pactada – a veces por cuestiones fiscales o porque se dispone del dinero y otras, porque se vende la propiedad o porque se cambia de acreedor (Ver sección Subrogación acreedor y deudor). Para ello, el prestatario sólo tiene que acudir a su entidad y comunicar que desea realizar una cancelación anticipada – total o – parcial de su préstamo.

En el mercado hipotecario español, la amortización anticipada es un derecho incondicional que tiene el prestatario, aunque su ejercicio puede conllevar el pago de una compensación por las posibles pérdidas que genera a la entidad prestamista:

- En primer lugar, por desistir de un contrato cuya constitución ha devengado gastos de formalización y costes administrativos no recuperados

- Y en segundo lugar, para el caso de préstamos con periodos de tipo fijo superiores al año, como compensación al riesgo de interés que soporta el prestamista cuando la amortización se produce en un periodo de disminución de tipos.

Nuestro ordenamiento jurídico regula la compensación máxima que se puede cobrar por amortización anticipada según el tipo de préstamo (fijo vs variable) y la pérdida que genere (desistimiento y/o riesgo de interés).

No obstante, y para facilitar la comprensión, el consumidor debe saber que la compensación que una entidad puede cobrarle por amortizar anticipadamente – parcial o íntegramente – su préstamo siempre será, en términos generales, la pactada en la escritura del préstamo hipotecario al inicio de la operación –salvo que haya ganancia de capital para la entidad, como se verá a continuación.

Regulación y límites máximos legales a la compensación por amortización anticipada

En el artículo 9 de la Ley 41/2007 se prevén las compensaciones máximas que se pueden cobrar en concepto de “compensación por desistimiento” y, para el caso particular de los préstamos a tipo fijo definidos por la Ley, se regulan los casos en los que se podrá cobrar la “compensación por riesgo de interés”. En relación a esta compensación, cabe mencionar que la ley no impone ningún tope máximo, sino que introduce un modelo o régimen de compensaciones basado en la pérdida económica real para la entidad, de tal modo que:

- Se calcula la exposición al riesgo de interés de la entidad de crédito, pudiendo devengar en pérdida o ganancia de capital.

- Se establece la prohibición del cobro de la compensación en aquellos casos en que la amortización genera una ganancia de capital para la entidad prestamista, no teniendo por tanto una motivación económica.

En resumen, un prestatario con un préstamo a tipo fijo según la Ley 41/2007 que desee cancelar anticipadamente su préstamo, sólo pagará la compensación por riesgo de interés siempre que genere una pérdida para la entidad, además de la compensación por desistimiento, si esta se hubiese pactado. En el caso de un préstamo hipotecario a tipo de interés variable (con un periodo de revisión inferior o igual a los 12 meses), solo se abonaría la compensación por desistimiento, si se hubiese pactado.

Por último, cabe destacar que junto a esta regulación –que se aplica a los préstamos que se constituyan o hayan sido constituidos posteriormente a su entrada en vigor el 9 de diciembre de 2007 – convive un régimen transitorio para los préstamos formalizados antes de dicha Ley. En la siguiente Tabla se detalla la regulación y los límites legales a las compensaciones por cancelación anticipada tanto de los préstamos a tipo variable como fijo.

Tablas de regulación y máximos legales de las compensaciones por amortización anticipada en los préstamos de tipo variable y fijo

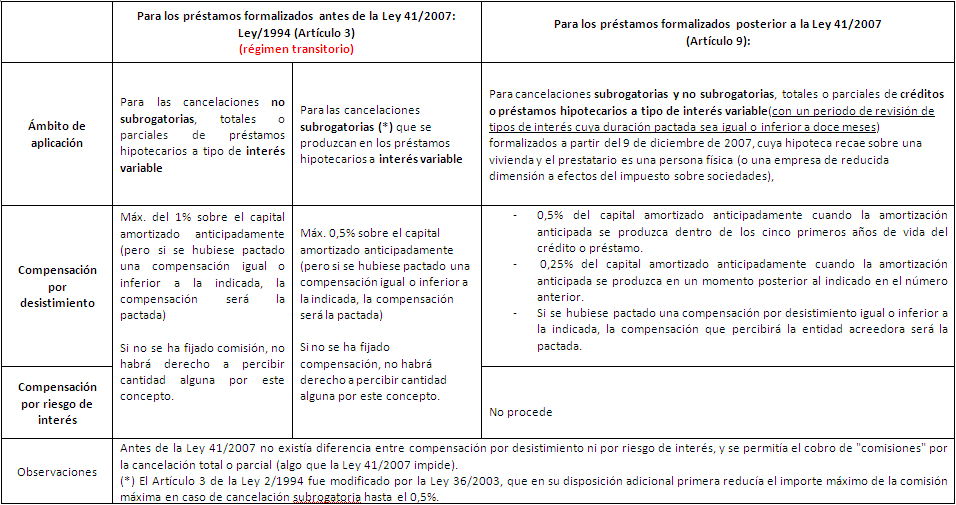

Tabla. REGULACIÓN Y MÁXIMOS LEGALES DE LAS COMPENSACIONES POR AMORTIZACIÓN ANTICIPADA EN LOS PRÉSTAMOS A TIPO VARIABLE

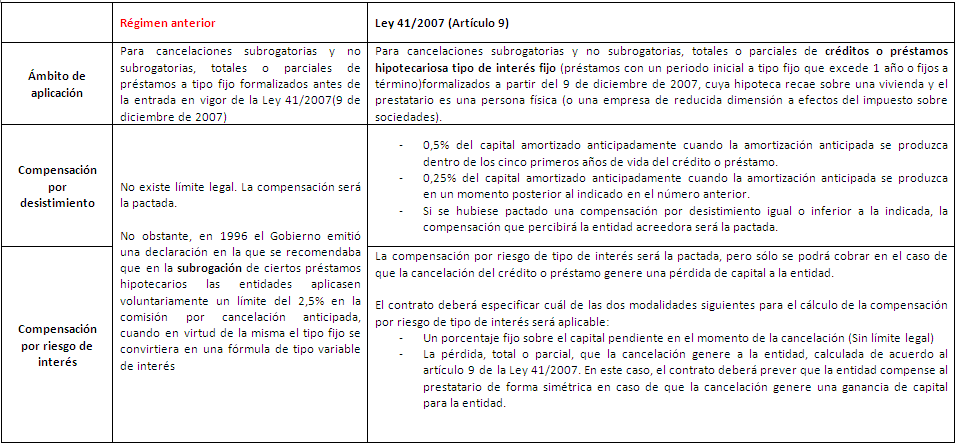

Tabla. REGULACIÓN Y MÁXIMOS LEGALES DE LAS COMPENSACIONES POR AMORTIZACIÓN ANTICIPADA EN LOS PRÉSTAMOS A TIPO FIJO